Detrazione fiscale 50%, 65% e 110% sul risparmio energetico (Ecobonus 2021 Enea). Guida aggiornata al 2021 sui Bonus dell’Agenzia delle Entrate. Quali sono le pratiche, gli interventi e i lavori a cui spettano le agevolazioni? Qual è l’importo massimo detraibile e quando applicare l’iva al 10%? Facciamo chiarezza sul bonifico parlantee sugli altri adempimenti richiesti.

Se stai leggendo questo articolo, è perché hai voglia di inquinare meno e di risparmiare qualche soldino. Magari sfruttando gli incentivi e le detrazioni messe in campo dall’Agenzia delle Entrate. Con questa guida cercherò di far chiarezza in questa giungla fatta di norme, a volte contraddittorie, riguardanti l’ Ecobonus 2021 sul risparmio energetico.

Dopo aver prorogato l’Ecobonus al 50 % e al 65 %, per tutto il 2021 il governo ha lanciato il Superbonus al 110 % per incentivare la ripresa economica. E’ un’ottima opportunità, non fartela sfuggire. Specialmente nel caso di sconto in fattura e cessione del credito.

Ma vediamo tutti gli aspetti in dettaglio:

Che cos’è l’ecobonus?

Con l’Ecobonus, il governo intende incentivare i lavori edili ed impiantistici volti a ridurre i consumi energetici dei nostri edifici. Inoltre, il secondo obiettivo riguarda il superamento dei combustibili fossili a vantaggio delle fonti più ecologiche, come l’energia solare. A mio parere, siamo sulla strada giusta.

Ma in cosa consistono queste detrazioni fiscali? Immagina di ristrutturare casa e di spendere 10.000 €, per sostituire l’impianto di riscaldamento corredato di caldaia a condensazione. Oggi, l’Agenzia delle Entrate restituisce il 65 % della spesa sostenuta in detrazioni IRPEF. Quindi, l’Agenzia non ti verserà sul conto 6.500 € (65% di 10.000 €), ma ti restituirà la somma scalandola dalle tasse future, in più rate annuali.

Sono tre le aliquote di rimborso previste al variare degli interventi realizzati: il 50%, il 65% e specialmente il 110%. Partiamo dal caso più conveniente, ma anche più difficile da ottenere:

Quali sono i lavori detraibili al 110%?

A seguito del Decreto Rilancio, dall’1 luglio 2020 potrai detrarre il 110% delle spese sostenute per gli interventi “notevoli” di Riqualificazione energetica sulle prime e seconde case. Le casistiche, che chiameremo “traianti“, sono 3:

1- cappotto termico: interventi di isolamento termico delle superfici opache verticali, orizzontali e inclinate (quindi non sugli infissi), che interessano l’involucro dell’edificio per oltre il 25% della superficie disperdente lorda o dell‘unità immobiliare situata all’interno di edifici plurifamiliari che sia funzionalmente indipendente e disponga di uno o piùaccessi autonomi dall’esterno. I materiali isolanti utilizzati devono rispettare i Criteri Ambientali Minimi – CAM (ex DM 11 ottobre 2017).

2- impianto di riscaldamento in condominio: interventi sulle parti comuni degli edifici per la sostituzione degli impianti di climatizzazione invernale esistenti con impianti centralizzati per il riscaldamento, il raffrescamento o la fornitura di acqua calda sanitaria, a condensazione, con efficienza almeno pari alla classe A di prodotto prevista dal regolamento delegato (UE) n. 811/2013 della Commissione, del 18 febbraio 2013, a pompa di calore, ivi compresi gliimpianti ibridi o geotermici, anche abbinati all’installazione di impianti fotovoltaici e relativi sistemi di accumulo, oppure con impianti di microcogenerazione o a collettori solari.

3- impianto di riscaldamento in proprietà esclusiva: interventi sulle parti comuni degli edifici per la sostituzione degli impianti di climatizzazione invernale esistenti con impianti centralizzati per il riscaldamento, il raffrescamento o la fornitura di acqua calda sanitaria, a condensazione, con efficienza almeno pari alla classe A di prodotto prevista dal regolamento delegato (UE) n. 811/2013 della Commissione, del 18 febbraio 2013, a pompa di calore, ivi compresi gli impianti ibridi o geotermici, anche abbinati all’installazione di impianti fotovoltaici e relativi sistemi di accumulo, oppure con impianti di microcogenerazione o a collettori solari.

Ti ho volutamente evidenziato in maiuscolo che si tratta di sostituzione. Non puoi lasciare la caldaia a condensazione e installare una pompa di calore a supporto, che magari usi solo per la climatizzazione estiva.

Se realizzassi, contestualmente agli interventi appena elencati, anche dei lavori detraibili al 65% e al 50%, che ti elencherò successivamente, potrai portare anch’essi in detrazione al 110%. Ovviamente rispettando i massimali. Per questo motivo, i tre interventi vengono detti “trainanti”.

Ma, attenzione, non è sufficiente realizzare questi interventi per ottenere il Super-bonus: dovrai migliorare di due classi l’attestato di certificazione energetica.

Per approfondire, ti consiglio la lettura dell’articolo dedicato esclusivamente all’Ecobonus al 110%.

Se non puoi o vuoi accedere a questo Bonus, restano validi gli interventi, che permettono l’accesso ad aliquote minori:

Quali sono i lavori detraibili al 65%.

Prendi fiato, perché l’elenco è bello lungo. Puoi ottenere il rimborso del 65% (art. 14 Decreto-legge del 04/06/2013 n. 63) per:

-

- riqualificazione energetica;

-

- gli interventi di sostituzione di impianti di climatizzazione invernale con impianti dotati di caldaie a condensazionedi efficienza almeno pari alla classe A di prodotto e contestuale installazione di sistemi di termoregolazione evoluti, appartenenti alle classi V, VI oppure VIII.

Ho pensato ti potrebbe interessare l’articolo sul Bonus caldaia. Leggi l’approfondimento;

-

- gli interventi di sostituzione di impianti di climatizzazione invernale con impianti dotati di apparecchi ibridi, costituiti da pompa di calore integrata con caldaia a condensazione, assemblati in fabbrica ed espressamente concepiti dal fabbricante per funzionare in abbinamento tra loro;

- gli interventi di sostituzione, integrale o parziale, di impianti di climatizzazione invernale con generatori d’aria calda a condensazione;

- l’acquisto e posa in opera di micro-cogeneratori in sostituzione di impianti esistenti, fino a un valore massimo della detrazione di 100.000 euro, a condizione che gli interventi producano un risparmio di energia primaria pari almeno al 20%;

- interventi di sostituzione di impianti di climatizzazione invernale con impianti dotati di caldaie a condensazione e contestuale messa a punto del sistema di distribuzione. In pratica, il rifacimento dell’impianto di riscaldamento;

- gli interventi di sostituzione, integrale o parziale, di impianti di climatizzazione invernale con pompe di calore ad alta efficienza e con impianti geotermici a bassa entalpia e contestuale messa a punto del sistema di distribuzione realizzato.;

- gli interventi di sostituzione di scaldacqua tradizionali con scaldacqua a pompa di calore, dedicati alla produzione di acqua calda sanitaria;

- l’acquisto, l’installazione e la messa in opera di dispositivi multimediali per il controllo da remoto degli impianti di riscaldamento o produzione di acqua calda o di climatizzazione delle unità abitative. Questi dispositivi, mediante la fornitura periodica dei dati, dovranno indicarti le condizioni di funzionamento correnti e consentire l’accensione, lo spegnimento e la programmazione settimanale degli impianti da remoto;

- gli interventi di riqualificazione energetica di edifici esistenti, che ottengono un valore limite di fabbisogno di energia primaria annuo per la climatizzazione invernale inferiore di almeno il 20% rispetto ai valori riportati nel decreto del ministro dello Sviluppo economico dell’11 marzo 2008, così come modificato dal decreto 26 gennaio 2010;

- gli interventi su edifici esistenti, parti di edifici esistenti o unità immobiliari, riguardanti strutture opache verticali (muri), strutture opache orizzontali (coperture e pavimenti). La condizione per fruire dell’agevolazione è che siano rispettati i requisiti di trasmittanza termica U, espressa in W/mqK, contenuti nell’allegato E del decreto attuativo del Mise “efficienza energetica” o “requisiti ecobonus 2021”;

- l’installazione di impianto pannelli solare termico per la produzione di acqua calda per usi domestici o industriali e per la copertura del fabbisogno di acqua calda in piscine, strutture sportive, case di ricovero e cura, istituti scolastici e università;

- building automation.

IMPORTANTISSIMO: anche in questo caso, per usufruire delle detrazioni, occorre l’asseverazione da parte dei professionisti abilitati attraverso l’Attestazione della prestazione energetica APE degli edifici. ed è necessaria la Legge 10.

Caliamo sempre più:

Quali sono i lavori detraibili al 50%.

Tra le spese detraibili al 50% (art. 14 Decreto-legge del 04/06/2013 n. 63) abbiamo:

-

- l’acquisto e posa in opera di finestre comprensive di infissi e di schermature solari (allegato M al decreto legislativo 29 dicembre 2006, n. 311), porte esterne, portoncini;

- la sostituzione di impianti di climatizzazione invernale con impianti dotati di caldaie a condensazione con efficienza almeno pari alla classe A di prodotto, senza la contestuale installazione di sistemi di termoregolazione evoluti;

- l’acquisto e posa in opera di impianti di climatizzazione invernale dotati di generatori di calore alimentati dabiomasse combustibili (pellets, truciolato etc.), fino a un valore massimo della detrazione di 30.000 euro.

In realtà, esistono ulteriori aliquote. Difatti, se l’intervento riguarda il cappotto termico e la coibentazione del tetto di un condominio l’aliquota passa dal 70 all’85%.

Importante: le detrazioni non valgono in caso di nuove costruzione, ampliamenti o demolizione e ricostruzione!!!

Per quanto riguarda la demolizione e ricostruzione con ampliamento, la detrazione non spetta, in quanto l’intervento si considera nel suo complesso una “nuova costruzione”. Se la ristrutturazione avvenisse senza demolire l’edificio esistente e con ampliamento dello stesso, la detrazione spetterebbe solo per le spese riguardanti la parte esistente, in quanto l’ampliamento configura una “nuova costruzione”.

Ora dovresti aver chiarito se i tuoi interventi ricadono nelle detrazioni. Passiamo ad un aspetto non di poco conto.

Sconto in fattura e cessione del credito.

Per tutto il 2021, su tutte le spese sostenute, in alternativa alla detrazione, potresti richiedere all’impresa lo sconto in fattura. Cosa significa? L’impresa ti anticiperà i soldi, che recupererà in futuro come creditore d’imposta. In pratica, l’impresa, diventando creditore d’imposta, è come se avesse pagato anticipatamente le tasse allo Stato. Lo Stato stornerà dalle imposte future quanto anticipato dall’impresa. E’ intricato, ma spero che tu abbia capito, perché non riesco a far meglio. In sostanza, non paghi la quota di spesa che recupereresti in detrazione.

Sembrerebbe una via poco “conveniente” per le imprese. E’ come se facessero da banca e prestassero i soldi allo Stato. Ma ecco il comma della svolta contenuto nel Decreto Rilancio:

A sua volta, l’impresa ha la facoltà di cedere il credito ad altri soggetti, compresi gli Istituti di credito (banche ecc.) ed altri Intermediari finanziari.

Dopo questa bella notizia, a tutto c’è un limite:

Qual è l’importo massimo detraibile per l’ Ecobonus 2021?

I massimali di spesa per il risparmio energetico sono variabili, in base alla tipologia di intervento. L’ammontare massimo della detrazione va da 30.000 €, per la sostituzione degli impianti termici, ai 60.000 €, per gli interventi su involucro e impianti solari. Può raggiungere i 100.000 euro nel caso di interventi più rilevanti, che interessino l’intero immobile. Nel caso di Ecobonus al 65% o al 50%, le spese vengono restituite in 10 anni. L’unica eccezione riguarda il Super-bonus 110%, che viene recuperato in soli 5 anni.

Ma vediamoli in dettaglio:

| TIPO DI INTERVENTO | SPESA MASSIMA | IMPORTO MASSIMO DETRAZIONE |

| Riqualificazione energetica di edifici esistenti (legge 296 del 2006, art. 1 c.344). | 153.846,15 € | 100.000 € |

| Coibentazione dell’involucro di edifici esistenti (per esempio, cappotto pareti, tetti e pavimenti); legge 296 del 2006, art. 1 c.345. | € 92.307,69 | 60.000 € |

| Sostituzione di finestre comprensive di infissi (legge 296 del 2006, art. 1 c.345). | 120.000 € | 60.000 € |

| Installazione di pannelli solari per la produzione di acqua calda (legge 296 del 2006, art. 1 c.346). | 92.307,69 | 60.000 € |

| Acquisto e posa in opera di schermature solari (art. 14 c.2 Dl 63/2013) | 120.000 € | 60.000 € |

| Sostituzione di impianti di climatizzazione invernale con impianti dotati di caldaie a condensazione ad aria o ad acqua (legge 296 del 2006, art. 1 c.347); sia nel caso di installazione di sistemi di regolazione evoluti della temperatura, sia senza. |

46.153,84 €(con regolazione) 60.000 € (senza regolazione)

|

30.000 € |

| sostituzione, integrale o parziale, di impianti di climatizzazione invernale con impianti dotati di pompe di calore ad alta efficienza o impianti geotermici a bassa entalpia; | 46.153,84 € | 30.000 € |

| sostituzione, integrale o parziale, di impianti di climatizzazione invernale con impianti dotati di apparecchi ibridi (DL 63/2013 art. 14 c.1); | 46.153,84 € | 30.000 € |

| sostituzione di scaldacqua tradizionali con scaldacqua a pompa di calore, dedicati alla produzione di acqua calda sanitaria (DL 201/2011 art. 4 c.4); | 46.153,84 € | 30.000 € |

| Micro-generatori (DL 63/2013 art. 14 c.2 b-bis) | 153.846,15 € | 100.000 € |

| acquisto e posa in opera di impianti di climatizzazione invernale, dotati di generatori di calore, alimentati da biomasse combustibili: stufe e caldaie pellet, cippato, legnaecc.(art. 14 c.2 bis Dl 63/2013); | 46.153,84 € | 30.000 € |

| Sistemi di building automation per il controllo da remoto degli impianti di riscaldamento o produzione di acqua calda o di climatizzazione delle unità abitative (Legge 208 del 2015 art. 1 c. 88) | 23.076 € | 15.000 € |

IMPORTANTE: La detrazione riguardante un intervento non è cumulabile con altre agevolazioni fiscali previste per i medesimi interventi da altre disposizioni di legge nazionali. Sono cumulabili i massimali, ma realizzati su lavorazioni diverse!

In pratica, se installi una caldaia, non puoi detrarla sia al 50% che al 65%. Mentre, puoi cumulare i massimali. Ad esempio, se dovessi spendere 100.000 € per il cappotto: 60.000 € li detrarresti come Ecobonus e gli altri 40.000 € come Bonus ristrutturazione.

Quali sono gli adempimenti richiesti per la detrazione?

Per ottenere l’Ecobonus 2021, dovrai inviare una comunicazione all’Enea, allegando l’Asseverazione, a firma di un tecnico, della rispondenza dell’intervento ai requisiti richiesti dalla legge. L’invio dovrà avvenire entro 90 giorni dal termine dei lavori, tramite modalità telematica (sito Enea).

Attenzione, per gli interventi iniziati successivamente al 6 ottobre 2020 riguardanti gli ecobonus al 65 e al 50%, per i quali l’asseverazione di un professionista può essere sostituita da una dichiarazione del fornitore, occorre rispettare i prezzi unitari della tabella I del DL Requisiti 20 agosto 2020.

L’asseverazione può essere omessa nel caso di semplici interventi come la sostituzione degli infissi in un’unità immobiliare, oppure la sostituzione del generatore di calore sempre in un’unità immobiliare.

Sostituzione caldaia a condensazione sotto 100 kw: l’asseverazione può essere sostituita dalla dichiarazione del fornitore circa ns (efficienza energetica stagionale per il riscaldamento) maggiore o uguale al 90%. Nel caso di ecobonus 2021 al 65%, i requisiti sono inoltre comprovati dalla scheda prodotto del dispositivo di controllo della temperatura che deve appartenere alle classi V, VI oppure VIII della Comunicazione della Commissione 2014/C 207/02. Lo stesso vale per i generatori di aria calda a condensazione.

- Per le pompe di calore di potenza termica utile non superiore a 100 kW, come dichiarata dal fornitore nelle condizioni di temperatura cui all’allegato F, l’asseverazione può essere sostituita da una dichiarazione del fornitore attestante il rispetto dei requisiti tecnici di cui al punto 5.1 del decreto efficienza energetica.

- Per sistemi ibridi con potenza termica utile della caldaia minore o uguale a 100 kW, l’asseverazione può essere sostituita da una dichiarazione del fornitore attestante il rispetto dei requisiti tecnici di cui al punto 6.1 del decreto efficienza energetica.

- Limitatamente alla sola sostituzione di finestre comprensive di infissi in singole unità immobiliari la suddetta asseverazione può essere sostituita da una dichiarazione dei fomitori o assemblatori o installatori di detti elementi, attestante il rispetto dei valori riportati minori o uguali ai valori riportati nella tabella 1 dell’allegato E;

Per questi interventi, per i quali l’asseverazione può essere sostituita da una dichiarazione del fornitore o dell’installatore, l’ammontare massimo delle detrazioni fiscali o della spesa massima ammissibile è calcolato sulla base dei massimali di costo specifici per singola tipologia di intervento di cui all’allegato I del decreto requisiti.

, oppure a la certificazione al produttore della caldaia e delle valvole termostatiche a bassa inerzia termica (se installate perché tecnicamente compatibili) che attesti il rispetto degli stessi requisiti di cui all’art. 9, comma 1 del “decreto 19/02/2007 “decreto edifici.

E’ necessario effettuare i pagamenti tramite specifico bonifico bancario.

Le documentazioni raccolte, comprese le Asseverazioni a firma del tecnico incaricato, andranno poi consegnate al proprio consulente fiscale/caf entro la data di presentazione della Dichiarazione dei redditi.

Ma tutti possono usufruire della detrazione?

Ecobonus 2021: Chi può usufruire delle detrazioni fiscali?

Possono usufruire delle altre detrazioni per l’Ecobonus 2021 al 65% o al 50% tutti i contribuenti assoggettati all’imposta sul reddito delle persone fisiche (Irpef), residenti o meno nel territorio dello Stato, su prima e seconda casa e anche i titolari di reddito d’impresa.

L’agevolazione spetta non soltanto ai proprietari degli immobili, ma anche ai titolari di diritti reali/personali di godimento sugli immobili oggetto degli interventi e che ne sostengono le relative spese:

– le persone fisiche, compresi gli esercenti arti e professioni e i nudi proprietari;

– titolari di un diritto reale di godimento (usufrutto, uso, abitazione o superficie);

– contribuenti che conseguono reddito d’impresa (persone fisiche, società di persone, società di capitali): approfondisci; I titolari di reddito d’impresa possono fruire della detrazione solo con riferimento ai fabbricati strumentali che utilizzano nell’esercizio della loro attività imprenditoriale (risoluzione dell’Agenzia delle Entrate n. 340/2008). Per esempio, non possono usufruire dell’agevolazione le imprese di costruzione, ristrutturazione edilizia e vendita, per le spese sostenute per interventi di riqualificazione energetica su immobili “merce” (risoluzione dell’Agenzia delle Entrate n. 303/2008).

– locatari (affittuari) o comodatari;

– gli enti pubblici e privati che non svolgono attività commerciale.

– associazioni tra professionisti;

– gli Istituti autonomi per le case popolari e le cooperative di abitazione a proprietà indivisa;

Sono inoltre ammessi a fruire della detrazione, purché sostengano le spese per la realizzazione degli interventi e questi non siano effettuati su immobili strumentali all’attività d’impresa:

– il familiare convivente con il possessore o il detentore dell’immobile oggetto dell’intervento (coniuge, componente dell’unione civile, parenti entro il terzo grado e affini entro il secondo grado)

– il convivente more uxorio, non proprietario dell’immobile oggetto degli interventi né titolare di un contratto di comodato (risoluzione dell’Agenzia delle Entrate n. 64/2016).

Sul tuo immobile, potrebbero esserci più comproprietari. Come dovrai comportarti:

A chi spetta la detrazione in caso di più proprietari (comproprietà)?

La detrazione Irpef per l’Ecobonus 2021 spetta a chi effettua il pagamento mediante bonifico parlante.

Questo soggetto deve essere titolare di un diritto reale, come detto in precedenza.

Il soggetto, possessore o acquirente, anche di una porzione di unità abitativa, potrà beneficiare interamente dell’agevolazione, purché sia colui che sostenga la spesa e che sia intestatario delle fatture.

Se la spesa per i lavori è sostenuta da più soggetti, dovranno essere indicati nome, cognome e codice fiscale delle persone interessate alla detrazione fiscale.

Per gli interventi realizzati sulle parti comuni condominiali, sarà necessario indicare il codice fiscale del condominio e quello dell’amministratore o di altro condomino, che effettui il pagamento.

Inoltre, per poter accedere alle detrazioni, occorre effettuare i pagamenti seguendo determinate regole:

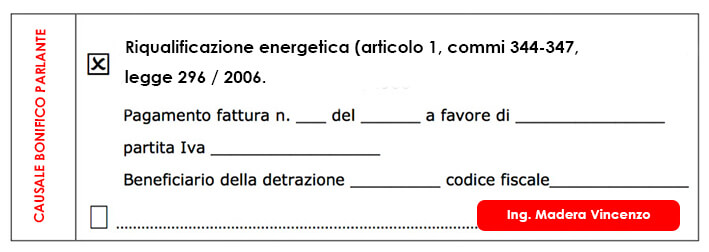

Qual è la dicitura del bonifico parlante per le detrazioni sul risparmio energetico?

Quando ti appresterai a pagare l’idraulico, il muratore, l’elettricista, il caldaista, l’ ingegnere, non pagare in contanti! Occorre pagare tramite bonifico, indicando precise causali. Fortunatamente molte banche hanno predisposto dei bonifici pre-compilati. Sicuramente attraverso la home-banking troverai questo servizio. Altrimenti, ti segnalo la corretta dicitura della causale:

Causale Ecobonus 2021:

| “Riqualificazione energetica, articolo 1, commi 344-347, legge 296 / 2006. – Pagamento fattura n. ___ del___ a favore di ___ partita Iva ___C.f. beneficiario detrazione_________”. |

Altro argomento da chiarire è l’IVA, a cui vengono assoggettati i materiali e le prestazioni in una Riqualificazione energetica:

Quale IVA si applica per gli interventi volti al risparmio energetico?

L’Agenzia delle Entrate, per favorire ulteriormente la riqualificazione del patrimonio immobiliare ad uso residenziale, ha ridotto l’Iva agevolata da pagare su beni e servizi.

In particolare, si pagheranno con:

IVA al 4%:

tutti i lavori, che hanno come obiettivo l’eliminazione delle barriere architettoniche (messa a norma di un ascensore, installazione di servoscala montascale, abbattimento di gradini per la sostituzione con scivoli, installazione rampe)

IVA 22%:

gli onorari dei professionisti eventualmente coinvolti nei lavori;

acquisto di beni finiti, quando è diretto, da parte del committente, presso il negozio o il deposito di materiali edili.

IVA 10%:

– prestazioni di servizi (manodopera) relativi a interventi di manutenzione ordinaria e straordinaria;

– beni , solo se la relativa fornitura è posta in essere nell’ambito del contratto di appalto. Quindi, l’aliquota agevolata al 10% dei beni, sarà applicata solo se questi prodotti saranno inclusi all’interno del contratto di appalto, che il committente stipulerà con l’impresa. L’impresa, in questo caso, acquisterà i prodotti dal fornitore (mattonelle, pavimenti, sanitari, etc) con l’IVA al 22% e poi applicherà al committente l’IVA al 10% (andando quindi in “credito d’IVA” nei confronti dello Stato);

L’Iva al 10%, se acquisti direttamente tu, puoi ottenerla solo se i tuoi lavori ricadono in restauro, risanamento conservativo o ristrutturazione edilizia. Non in manutenzione straordinaria. Chiedi al tecnico che hai incaricato.

Differentemente, quando l’appaltatore fornisce beni di valore significativo, il 10% si applica ai predetti beni soltanto fino a concorrenza del valore della prestazione, considerato al netto del valore dei beni stessi.

Vediamo un esempio: costo totale dell’intervento 10.000 euro, di cui 4.000 euro è il costo per la prestazione lavorativa, 6.000 euro è il costo dei beni significativi (per esempio, rubinetteria e sanitari).

L’Iva al 10% si applica sulla differenza tra l’importo complessivo dell’intervento e il costo dei beni significativi: 10.000 – 6.000 = 4.000. Sul valore residuo degli stessi beni (pari a 2.000 euro) l’Iva si applica nella misura ordinaria del 22%.

Cosa far mettere in fattura per l’Ecobonus 2021?

Ho voluto realizzare questo paragrafo, in quanto la corretta descrizione della fattura è essenziale, per non aver contestazioni dall’Agenzia delle Entrate in tema di Ecobonus 2021.

Gli elementi essenziali sono: tipo di opera (manutenzione straordinaria, ordinaria, risanamento, ristrutturazione), descrizione intervento, localizzazione dell’immobile (indirizzo ed estremi catastali) ed eventuale secondo soggetto che detrae.

Vediamo un esempio:

| Descrizione:

“Opere di riqualificazione energetica eseguite presso l’immobile sito in via Roma 14 Firenze distinto al NCEU al foglio xx p.lla xx sub x consistenti nella demolizione di un tramezzo. Bianchi Gianna via Roma 14 C.F. xxxxxxxxxxxxxxxxxxx.” |

Se hai bisogno di una consulenza riguardante l’ecobonus 2021, clicca qui per la procedure. Mentre, se necessiti di una pratica contattaci.